来交年终投资报告了,虽然今年没怎么赚到钱,但是收获很多,投资体系也在进化。

三傻2021荒岛挑战

今年做了一个实验,邀请了三个不懂权益市场投资、对金融知识一无所知、认为炒股是不务正业的人,针对他们生活中所接触到的各种产品,做了十个股票的组合(等权买入)。现在来看看一年过去了,在不做任何择时、调整的情况下,普通人是否能战胜市场。

- 组合A:

- A股:中国平安(-40.02%)、翰森制药(-49.35%)

- 港股:中国生物制药(-26.62%)、网易(+7.5%)、飞鱼科技(+128.81%)、小米(-43.07%)、腾讯(-18.77%)、阿里(-48.88%)

- 美股:迅雷(-36.19%)、雅诗兰黛(+43.87%)

- 总收益:-8.27%

- 组合B:

- A股:平安银行(-14.08%)、星网锐捷(2.55%)、伊利股份(-4.58%)、三只松鼠(-4.68%)、小熊电器(-42.68%)、中国中免(-21.99%)、绿地控股(-18.03%)

- 港股:腾讯(-18.77%)、阿里(-48.88%)

- 美股:拼多多(-68.86%)

- 总收益:-24%

- 组合C:

- A股:中宠股份(-20.99%)、欧派家居(+10.52%)、东方雨虹(+36.51%)、香飘飘(-21.02%)、新华制药(+21.48%)、凯利泰(-32.51%)

- 港股:海底捞(-70.50%)、腾讯(-18.77%)、阿里(-48.88%)

- 美股:贝壳(-67.41%)

- 总收益:-21.16%

- 参考基准

- 标普500:+27.23%

- 中证500:+15.58%

- 偏股混合型基金:+7.91%

- 房价:+7%

- 上证指数:+4.8%

- CPI:+2.3%

- 黄金:-3.44%

- 沪深300:-5.2%

三个模拟组合都很显著地没有跑赢市场,但这跟年初互联网、白马高点有一定关系,加上这个组合并没有任何维护成本,所以说已经是相当优秀了。

同时我们还能看到,有相当多的股票都腰斩了,但是体现到总收益上最多只跌了二十个点,因此分散投资是非常有必要的。

一段时间的投资总结

- 17年如果不投蓝筹,就完全没机会

- 18年几乎所有板块都没机会

- 19年低估值传统行业几乎没啥机会

- 20年的机会主要是大盘成长

- 21年年的A股趋于成熟,几乎所有行业所有风格阶段性都有机会

今年行情概要

- 2月份之前的大盘成长股(抱团股)的高歌猛进与小盘股的连绵阴跌

- 4月份到年底的中小盘稳固上行和大盘成长股的一轮较为显著的下跌,一年中完成了一次明显的风格转换。

- 如果今年投资者避免追高那些高高在上抱团股,那么今年的收益并不会太差。

- 总的来说,去年有转债、ST、新三板、原材料、新能源五个大赚特赚的品种,而抱团股、教育、医疗、房地产、中概则是亏损的大点,如果是多行业配置的大概率不亏不赚。

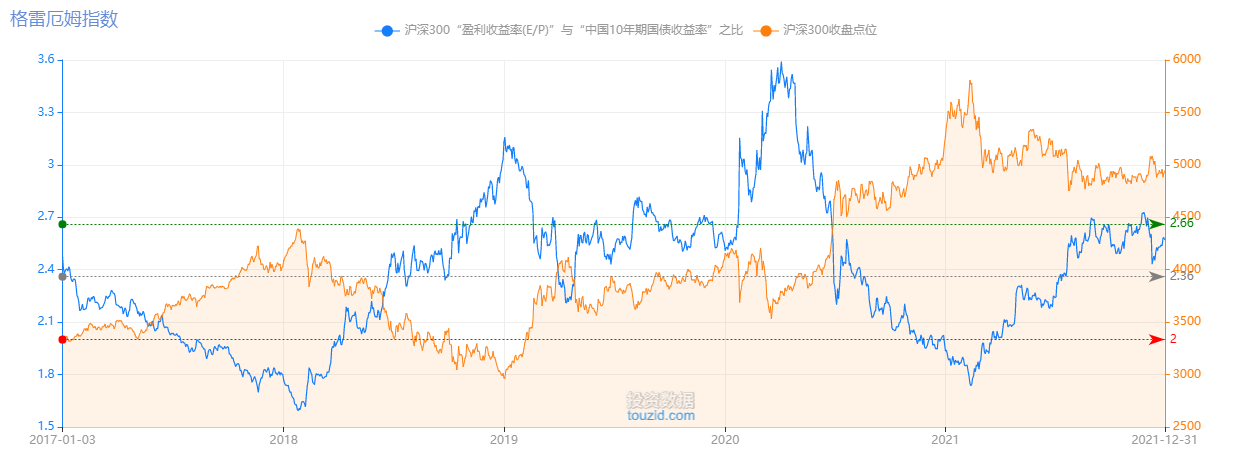

年初到四月初格雷厄姆指数低于2,是个比较好的沪深300卖点(三年这样的大周期长度)。当时虽然意识到市场的高估,持有的品种一个个到达了卖点,但是还是非常主观地上调了卖点。以后如果到达卖点至少应该先机械地卖掉三分之一,毕竟如果有计划的交易就应该跟着计划走。

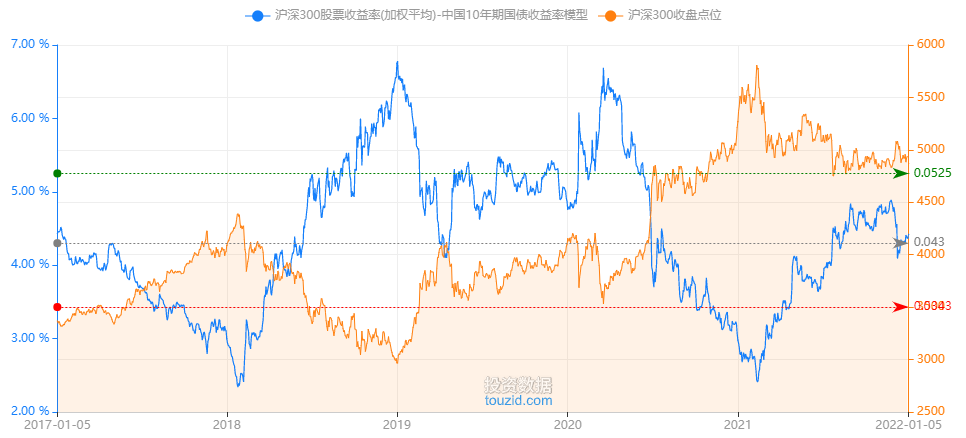

股债收益率模型在二月初也报了一个低点,属于也是一个比较好的沪深300卖点。以后应该要注意这些过热的指标。

鬼故事与宏大叙事

投资中不乏各种鬼故事和宏大叙事,如果不能独立思考深陷其中,一定会焦虑、亏损。这里有一些专业投资者的见解也有一些财经自媒体,自媒体的行为大致可以解释,大众所喜闻乐见的内容,一定没法赚到钱,但可以赚到流量;而专业投资者的目的就难以揣测了,也许这也是一种生意吧!

- 跨过香江,争夺定价权

主要大背景是当前新募的基金可以配50%的港股,华创证券在1月19日港股大涨之后喊出了“跨过香江去,夺取定价权!”,国盛证券“建议机构投资者系统性增配港股”,国信证券称“2021年,重估港股”。众多卖方齐推港股,让人不得不联想到在2015年上半年的港股牛市里,也是一位私募界的巾帼英雄:王茹远,喊出过类似的口号。后来就没有然后了。。。 - 张坤后援会

“坤坤勇敢飞,iKun永相随”,1月26日国内首个千亿基金管理人易方达张坤被狂热的粉丝送上了热搜。得益于他长期的优秀业绩,给基民带来了丰厚的回报。但是投资是一件严肃的事,过度娱乐化是不正常的。随着张坤今年业绩不及预期,后来追高的基民也用他们的真金白银交上了学费。 - 白酒yyds

二月初的时候一个群里从来没听说过投资的人问最后两天白酒能赚吗?人性总是如此,涨得疯了的时候就是yyds,真正出现投资价值的时候反而不理不睬。后来这真的是茅台全年的高点。长期来看,10%~15%业绩增速的品种想获得超额收益是很难的,尤其还是在高点介入,白酒的中期逻辑还是涨价和龙头集中度。 - 价值投资无效

XX永远有效,XX永远无效,永远永远都不要轻易做判断。价值投资长期有效,但是可能短期无效。正是因为短期无效,导致了长期有效。如果真的说价值投资无效,我们首先要判断什么是价值,并不是低市盈率就叫价值投资、也并不是拿着不动才叫价值投资。虽然小资金有无数投机、套利机会,我们为什么还要价值投资?答案很简单:过程不疲劳,越做越有经验,策略无法失效,历史证明长寿的投资者做的都是这个。学习他们的方法总没有错。 - 怕高都是苦命人

2020年,著名茅台投资人林园说:“真正赚钱靠泡沫,怕高定是苦命人” 。今年反而是低估值的资源股周期股,表现要远远优于机构抱团的高市盈率股。再好的东西也逃不过价值规律。 - 珍惜80元的平安,珍惜30元的万科

单纯从股价上看,这两只曾经被价值投资热捧的教科书式的股票确实跌了很多,但跌得惨并不会增加投资的确定性。投资的确定性来源于对企业的深入研究,基本面的硬度。但这两个公司都遇到了基本面的问题,因此他们的股价表现也实实在在体现了基本面的变化以及预期。在投资中一定不要对某某品种产生感情,深抓基本面才是核心。 - 好赛道无脑买,不用看估值;优质股权永远不能卖出

什么品种都不能逃脱价值的规律,好公司也要留足安全边际,否则一次投资损失就足以让你死无葬身之地。 - 可转债会违约

债券违约在成熟国家是一件正常的事,但是在我国的刚兑和良性退出能化解各种金融暴雷危机。由于中国的可转债可以下调转股价,除非说是公司完全走投无路退市了,不然不可能出现完全不还钱的情况,就算是清算,债权的优先级依然还是高于股权。今年年初可转债暴跌的时候,各种违约鬼故事都出来了,尤其是亚太药业的亚药转债最低到了66元,后来得到了一笔2.6亿的拆迁款后债券的价格恢复正常。

好的投资一般都是逆向的,但逆向的不一定都是好投资。 所以每当各种投资“鬼故事”来临的时候,你的认知体系是否能够识别出真正的机会,并且打出足够的仓位,这才是长期超额收益的关键。

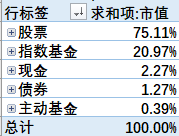

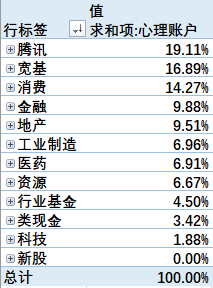

投资体系、持仓状态

- 风格:小盘成长+大盘蓝筹+宽基指数+垃圾债;满仓配置

- 买入卖出方法:留足安全边际时买入;确定性变低到达卖点时卖出

- 抄作业对象

- 唐书房:大盘股深研

- 奔波儿霸:小盘股独立分析

- 自上而下选股:对于看好的行业,一定要寻找行业中价值链最高的

- 投资越来越有钝感力,放弃了在随机波动数据中的迷茫、对景气的追逐。

- 对面市场波动:透视盈余、百分比视角检视投资组合;往配置方向思考,不纠结于某个品种的所谓成本

- 今年运气不错,收益率大致为6.44%

股票

股票方面还是持有三类:价格合适的大盘、基本面好的小盘、困境反转

反思

- AH是否需要搬砖

以股模式思维投资的状态下,合适的价差可以搬。票模式投机状态下,汇管持续存在时,价差有可能一直不收敛甚至有可能继续扩大,并不是包赢。 - 单一品种持仓上限

之前计划的单一品种持仓上限定为10%,但是由于长期跟踪的腾讯跌得实在是太到位了,卖了各种杂碎一直在加仓,接近上限20%。以后对于确定性非常高的品种,可以将20%作为上限。 - 处置效应

在进行换仓时,经常会产生犹豫,总觉得价值投资就应该拿着不动,缺乏灵活性。此时应该理性地对比两个品种,不能对已投资的品种产生任何感情,甚至是纠结于成本。

基金(只持有指数基金)

今年对基金做了一些思考

定投不是好策略

我的投资是从指数基金定投开始的,18年开始跟了两个大V做指数基金定投,直到今年十一月投顾新规的出炉,各个财经大V构建的可供粉丝跟投的组合都停止了更新。

11月初,北上广三地证监局陆续向辖区各基金公司下发《基金投资建议业务规范通知》(下称“通知”),其中明确规定,不具有基金投顾业务资格的机构不得提供基金投资组合策略投资建议,不得提供基金组合中具体基金构成比例建议,不得展示基金组合的业绩,不得提供调仓建议。此外,相关实施细则正在征求意见中。

趁着定投空窗期,我也开始反思之前的策略。定投对于投资小白有很大的优势,每月的工资余钱、好的持仓体验、主理人的心理按摩、充满诱惑的微笑曲线。对于心理素质比较差的投资者来说这是一种更好的投资手段。

从18年至今,我也确实投满了微笑曲线,但是由于持仓越来越大,定投对组合的影响也越来越钝化。同时个人对于二级市场的认知也越来越深入,基金在我持仓里的占比也越来越低。定投对于我来说属于不符合个人认知与个人心理素质的投资方式。我要进化了。

尤其是定投组合里还有债基,我完全可以找到收益更高风险更低的品种去替换,在品种与品种的比较之下,我选择放弃基金定投,甚至是放弃投资主动基金。

指数的未来

放弃了主动基金之后,能够选择的只有指数基金了。2021年12月10日我们看到沪深300高位纳入宁德时代,2020年9月7日恒生指数高位纳入阿里巴巴,可谓是没有吃到新经济的涨幅,却变成了高位接盘。

各种繁杂的指数编制,实际上已经成为了另一种主动投资策略,其中的效率远不如自己手动多行业配置。

规模的诅咒

银华基金的李晓星对基金经理成长的看法:

- 0-30亿规模,把研究员时期的个股风格发展到极致。

- 30亿-50亿,要在行业看对同时,抓到行业里涨的最好的黑马股。

- 50亿-100亿,要学会抓灰马,买很多人看的不是很明白的公司。

- 100亿以上,要学会白马股投资,在大家都研究的标的中,研究的更为深入。

- 200亿以上,要80%的仓位在当年涨幅前5名的行业,要对所有的行业有比较能力和配置能力。

由此可见不同规模的基金对基金经理的能力要求是不一样的,有相当的基金规模起来之后,能力没有与增长的规模相适应。基金管理中有个非常清晰的“ 不可能三角”:规模、超额收益、流动性。对于公募基金来说,随时的申购赎回是必须要满足的流动性,同时规模上来之后就难以保证超额收益了。

在A股市场中有一个永远有效的策略——打新股(未来可能收益会慢慢淡化),因此也有打新基金的存在,为了体现超额收益,基金往往要把规模控制在1.5亿~4亿之间最佳,这样积极参与网下打新才能给投资者带来丰厚的收益。

净值陷阱

所谓的“净值算法”并没有考虑规模加权,举一个极端的例子,一个基金在规模1亿的时候涨了100倍,规模变成100亿、净值变成100。然后开放申购规模的时候规模扩张了十倍,规模变成1000亿、净值还是100。最后基金跌了20%,规模变成800亿、净值变成80。这个基金涨了99亿、亏了200亿,在整个市场上净亏199亿,但净值却是80。

也就是“浮盈加仓一把亏光”这样违背基本投资原则的操作思路,在净值上会显示为赚钱。净值的算法等于说是利用散户不断申购的资金优势拱自己的持仓推高净值,但又没有对散户推高的规模负责,这和庞氏骗局有什么区别?一个在二级市场上净亏的基金,净值却大于1,管理费赚的飞起,但给基金投资者带来了什么,简直不可思议。

雪球上有人把今年大热的中欧医疗健康混合的盈利情况统计了一下,发现净值从1.414涨到3.182的过程中,让基民亏了1.88亿。战绩赫赫实则亏损。

但我们也没办法说这个不对,因为基金的kpi就是净值、排名,好的净值和排名就能宣传用来提高规模,与规模相关的管理费则是基金经理能拿到的真实回报。这样的游戏规则下,基金经理如何冷静地停止申购、大额分红,这就体现了财富管理的操守,也就符合投资的最基础逻辑。但是这很难,会被同行鄙视、公司反对。

像之前的兴全杨东这样主动出来劝基民赎回的有几个,他的净值可能输了,但是在另一维度上他管理的财富没有净亏!这才是负责的财富管理,而不是愚蠢的净值游戏。

可转债(垃圾债战法)

今年可转债行情都很优秀,市场上流行的低溢价轮动策略(+80%)、双底轮动策略(+40%)、低价轮动策略、高收益率轮动策略收益都完爆股票多头组合。原因是发行可转债的都是小公司,而今年中证500(+15.58%)、上证1000(+20.52%)表现都很优秀。

先说策略方面,首先新债是必须要打的,因为每签收益有限,130无脑卖节约时间。在参考这些策略以及自身精力上,我决定不见兔子不撒鹰,只介入垃圾债。低价债到达90左右开始布局垃圾债网格策略,每跌10元加倍买入,回到100卖出。

- 亚药转债,90买入一格、80买入两格、70买入三格,95卖出,2020/1/13~2021/12/10历时23个月,irr21.96%

- 维格转债,90买入一格、80买入两格,160卖出,2020/11/16~2021/4/30历时5个月,irr525.85%。能卖这么多纯属踩狗屎运。

- 本钢转债,80买入两格,100卖出,2021/1/8~2021/5/18历时4个月,irr102.95%

- 鸿达转债,80买入两格,100卖出,2021/1/8~2021/4/13历时3个月,irr138.59%

- 广汇转债,90买入一格、80买入两格,100卖出,2021/1/11~2021/9/2历时8个月,irr44.42%

- 国城转债,90买入一格、80买入两格,100卖出,2021/1/11~2021/8/20历时7个月,irr49.85%

- 搜特转债,90买入一格、80买入两格,100卖出,2021/4/30~2021/8/20历时4个月,irr228.55%

- 城地转债,90买入一格,95卖出,2021/4/30~2021/12/10历时8个月,irr12.16%

- 花王转债,85买入一格,115卖出,2021/5/6~2021/11/16历时6个月,irr73.88%

- 起步转债,90买入一格,200卖出,2021/5/18~2021/10/28历时5个月,irr495.38%

从上也可以看到年初时垃圾债的鬼故事是如此之多,各种破产不赔谣言到处传播,在今年可转债的绝对低点二月八日平均价格跌破了120、中位数到达100、低于90元的有60只(占五分之一);在今年的可转债的相对高点九月八日平均价格回归到145、中位数回归124、低于90的转债被清零。

参考集思录等权指数,上一次出现这样的机会还是在18年十月份,当时有超过三分之一的转债价格低于90元。可以发现这次相当于是三年一遇的机会。

未来还可以有一些改进:

- 让网格更加精细化,甚至是做波段网格吃下波动收益

但是我们这个属于垃圾债战法,一旦进入垃圾债环节,波动性就没那么高了,还是越跌越买的方法比较合适。 - 持有赎回比130卖更赚?

虽然历史回测发现强赎的转债中位数在140左右退市,但是由于中签的转债每签收益有限,考虑到投入的精力(跟踪转债强赎公告)与收益,还是决定130无脑卖出。 - 参与其它轮动策略

未来在出现十个以上 双十转债(价格低于110,溢价率低于10%) 时,可以参与双低轮动策略。当前溢价基本都太高,难以实现轮动的效果。 - 当前市场

显然是贵的,双低值130以下的转债只有两只,连长期做双低轮动的yyb凌波大神的可转债轮动策略也清盘了。 - 垃圾债策略未来还有机会吗

100元以下的可转债,不是买不买得到的问题,而是遍地都是的时候你敢不敢买的问题。

未来的计划

- 股票除了长期持有价格合适的大盘股外,要多找小盘股的机会

- 基金停止一切定投策略,只保留指数基金用于承接闲余资金,可尝试折价封基套利和打新基金

- 可转债是个好品种,在等待垃圾债的时间里可以拿出一定的仓位做双低轮动

- 需要丰富自己的工具箱,尝试不同的策略。

- 买入时一定要留足安全边际,不能心急;到达预设卖点时,至少先要机械式地卖出一部分,不能主观调高卖点。

- 关注格雷厄姆指数、股债收益率这样的历史指标,控制仓位。